Diana Mejía

María Saavedra

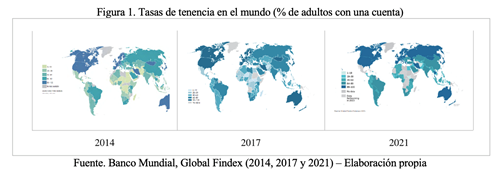

Los recientes resultados del Global Findex 2021 del Banco Mundial muestran un aumento generalizado en la tenencia de cuentas en instituciones financieras alrededor del mundo. En 2011, el porcentaje de adultos a nivel mundial que tenían una cuenta se encontraba en 51%, tres años después se ubicó en 62%, para luego ubicarse en 69% en 2017, y finalmente alcanzar el 76% en 2021. Como lo muestra la Figura 1, en países como Canadá y Estados Unidos entre el 90% y el 100% de la población adulta, en promedio, tiene por lo menos una cuenta individual o conjunta desde 2011. En América Latina, por su parte, países como Colombia, Perú y Bolivia han experimentado un aumento en el promedio de adultos que tienen una cuenta desde 2014. Así, el aumento ha sido de 20 puntos porcentuales en Colombia, de 30 puntos porcentuales en Perú y de 27 puntos porcentuales en Bolivia.

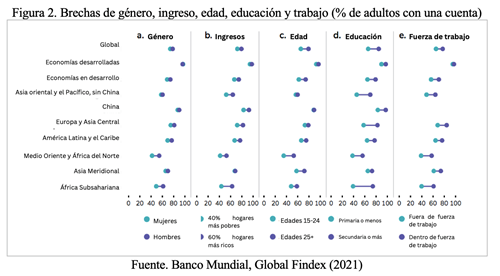

No obstante, al examinar las diferencias por género, ingreso, nivel educativo y participación en el mercado laboral para 2021, se observa que las brechas persisten en todas las regiones del mundo, aunque en algunas de ellas son más pronunciadas que en otras. Específicamente, en América Latina y el Caribe (ALC), las brechas educativa y de participación laboral son las más altas, mientras que en las economías desarrolladas, las brechas son casi inexistentes entre mujeres y hombres, entre los hogares más pobres y más ricos, y entre aquellos que se encuentran dentro (empleados) y fuera de la fuerza laboral (desempleados o en busca de empleo) (Figura 2).

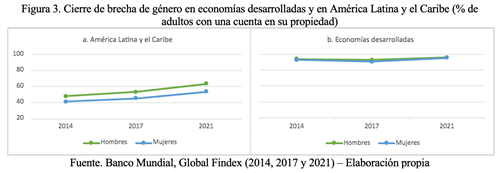

Según el último informe del Global Findex, desde 2014 la brecha de género se ha cerrado gradualmente a nivel mundial. En las economías desarrolladas, por ejemplo, se experimentó un cierre de la brecha de aproximadamente 2 puntos porcentuales a lo largo de los años (Figura 3). No obstante, esta tendencia no se observa en ALC, donde se encontró que, aunque en general la tenencia de cuentas aumentó, la brecha de género se amplió aproximadamente en 3 puntos porcentuales. De acuerdo con estudios realizados en CAF a partir de los resultados de las encuestas de capacidades financieras en varios países de la región, se evidencian brechas de género no solo en el acceso y uso de productos financieros, sino en los conocimientos, habilidades, actitudes y comportamientos financieros, lo cual se deriva en menores niveles de bienestar financiero para las mujeres.

Entre 2014 y 2021 la proporción de adultos que realizó pagos digitales se duplicó de 26% a 51% a nivel mundial. Para ALC esta cifra pasó de 5% en 2014 a 20% en 2021, un aumento de 15 puntos porcentuales. Al analizar la brecha de género en los pagos a través de una cuenta de dinero móvil, se encuentra que en ALC los hombres son, en promedio, 11 puntos porcentuales más propensos a usar este tipo de pagos digitales que las mujeres, mientras que, en las economías desarrolladas la diferencia es de tan solo 4 puntos porcentuales.

El aumento en la tenencia de cuentas en ALC se debe principalmente al aumento en el acceso a cuentas de dinero móvil a partir de los pagos de subsidios de los gobiernos como respuesta a la crisis derivada de la pandemia del Covid-19, lo cual ha permitido que una mayor proporción de mujeres, población de escasos recursos y otros grupos tradicionalmente excluidos del sistema financiero, puedan acceder a productos financieros.

A pesar de que la proporción de personas que no tienen una cuenta ha venido disminuyendo desde 2014 en ALC, todavía el 41,67% de los adultos de la región no tienen acceso a una cuenta de acuerdo con las cifras del Global Findex para 2021. La principal razón por la cual las personas manifiestan no tener una cuenta en ALC es la falta de documentación, seguida de la falta de confianza en las instituciones financieras (Figura 4).

Con relación al uso, del total de personas que afirman tener una cuenta, algunos no realizaron ningún depósito o retiro en el último año. En ALC se evidencia un aumento de 10 puntos porcentuales en la inactividad de las cuentas desde 2014 hasta 2021, mientras que en las economías desarrolladas este aumento fue significativamente más bajo, de 0,7 puntos porcentuales.

En el Global Findex de 2021 se añadieron preguntas para entender las razones por las que las personas mantienen inactivas sus cuentas y no realizan ningún depósito o retiro. Al analizar los resultados se encontró que las tres principales razones de la inactividad de las cuentas son similares a aquellas que se manifiestan para no tener una cuenta: i) la lejanía de las sucursales de la entidad financiera, ii) la falta de confianza en el sistema, y iii) la convicción de no necesitar una. Frente a la segunda razón, es importante que en las estrategias de educación financiera se incluyan programas para aumentar la confianza de los consumidores en los servicios financieros digitales. Así mismo, es fundamental fortalecer los esquemas de protección al consumidor financiero y las políticas de ciberseguridad y seguridad de la información.

Por otra parte, el Global Findex de 2021 incluye preguntas tendientes a medir el bienestar financiero de la población, el cual se entiende como el objetivo final de la inclusión financiera o como la medida en que una persona o familia puede gestionar sin problemas sus obligaciones financieras actuales y sentirse segura de su futuro financiero. Para analizar esta variable, el Global Findex de 2021 incluyó preguntas relacionadas con la resiliencia financiera, el estrés financiero y la confianza e independencia para usar productos financieros.

Con el propósito de obtener la información sobre resiliencia financiera, el Global Findex pregunta específicamente sobre la dificultad de adquirir fondos de emergencia en los 30 días siguientes a la encuesta. En ALC, solo el 20% de la población podría obtener ese monto, mientras que en las economías desarrolladas el porcentaje de adultos que podría hacerlo es de aproximadamente 60%. De este porcentaje, las mujeres resultan ser menos resilientes que los hombres en los dos grupos: la brecha es de 30 puntos porcentuales en ALC y de solo 5 puntos porcentuales en las economías desarrolladas de altos ingresos.

Por su parte, el estrés financiero hace referencia a la preocupación financiera de los consumidores. Dentro de la encuesta se incluyeron preocupaciones por la vejez, los costos médicos, las deudas y la educación. Los resultados muestran que, tanto en las economías de la región como en las desarrolladas, la mayoría de los adultos se preocupa por sus finanzas. En efecto, las mayores preocupaciones fueron los costos de la vejez (21% para ALC y 36% para las economías desarrolladas) y los costos médicos (43% para ALC y 34% para las economías desarrolladas), seguidos de las deudas (19% para ALC y 21% para las economías desarrolladas) y la educación (15% para ALC y 7% para las economías desarrolladas).

Por último, la capacidad de los adultos para usar los productos financieros sin ayuda es mayor en las economías de ALC que en las economías desarrolladas. Específicamente, el 65% de los adultos en ALC usa su cuenta sin ayuda, mientras que el 52% de los adultos en economías desarrolladas lo hacen. Esto puede explicarse debido a la alta proporción de personas de la tercera edad en las economías desarrolladas, las cuales, a pesar de que están incluidas financieramente, no cuentan con los niveles de alfabetización digital para usar los servicios financieros digitales y requieren ayuda de un tercero. De este resultado es importante resaltar la necesidad de brindar educación financiera y digital a las personas de la tercera edad: una educación que esté dirigida especialmente para ellos y que los ayude a entender y desenvolverse en el sistema financiero de forma adecuada con las habilidades correctas.

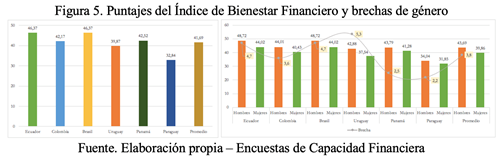

Desde CAF hemos venido realizando la medición del bienestar financiero en distintos países de la región (Brasil, Colombia, Ecuador, Panamá, Paraguay y Uruguay). Al realizar una comparación del índice de bienestar financiero (puntaje entre 0 y 100) encontramos que este se ubica en 41,69 puntos en promedio (con Brasil y Ecuador con el puntaje más alto de 46,37 y Paraguay con el puntaje más bajo con 32,84 puntos) y en todos los países se observan brechas de género (Figura 5).

En suma, lo que nos muestran los resultados más recientes del Global Findex para ALC es que, si bien se ha presentado un aumento en la tenencia de cuentas en las instituciones financieras, explicado en gran parte por el mayor acceso a cuentas de dinero móvil como consecuencia de la pandemia de Covid-19, su uso sigue bastante rezagado cuando se compara con el de las economías desarrolladas. Aunado a esto, las brechas de género, ingresos, nivel educativo y de participación laboral se mantienen y, en algunos casos, se han ampliado. Estos resultados evidencian que, si bien el acceso a cuentas es una condición necesaria para la inclusión financiera, no es una condición suficiente, ya que existen barreras que impiden que las personas hagan un uso efectivo de los productos financieros a los cuales tienen acceso.

Lo anterior implica que las instituciones financieras deben enfocarse en diseñar productos financieros, así como programas de educación financiera, que se ajusten a las necesidades de los segmentos de la población excluidos del sistema financiero (mujeres, personas de bajos ingresos y niveles educativos, desempleados, población informal, población rural, entre otros) con lo cual se generarían mejoras importantes en su bienestar financiero.